来源:《中国外汇》2024年第22期

作者:于璐 刘江 邓益

中资跨国公司建立体系化、精细化的跨境人民币融资汇率风险管理策略,有助于企业集团更有针对性管理汇率风险,降低汇率波动给集团现金流以及会计报表带来的不确定性。

为遏制不断攀升的通胀,美联储自2022年3月开启加息周期,截至2024年11月10日美联储降息75个基点之前,该轮美国加息周期共计加息525个基点,这将美国联邦基金利率推升至5.25%—5.5%,达到2001年1月以来最高水平,我国企业境外融资成本处于高位。与此同时,中国人民银行为巩固经济回升向好态势,自2022年以来多次降准降息,截至2024年10月21日,人民币一年期贷款市场报价利率(LPR)为3.1%,五年期及以上LPR为3.6%,境内融资利率处于低位筑底阶段。

在境内外融资成本利差较大的背景下,2023年以来越来越多的中资跨国公司选择开展跨境人民币融资,置换境外美元等高息贷款,压降整体融资成本,与此同时中资跨国公司的汇率风险敞口也有所扩大。当前国际金融环境不确定性与复杂性叠加,对中资跨国公司汇率风险管理提出挑战。

基于此,如何有效管理人民币跨境融资置换美元等高息贷款所产生的新的汇率风险敞口、选择何种衍生品交易工具等,对企业稳定持续经营愈发重要。笔者试图以某跨国公司实际开展人民币跨境融资业务时实施的汇率风险管理策略为例,分析汇率风险管理的可选方法,以期为中资跨国公司开展跨境人民币融资风险管理提供参考。

人民币跨境融资汇率风险分析

综合考虑中资跨国公司下属境外子企业经营环境、收入币种结构以及记账本位币等因素,人民币跨境融资通常将产生如下汇率风险。

一是现金流风险。境外企业跨境人民币融资还本付息日期明确,但由于经营收入币种等原因,境外企业普遍缺乏稳定的人民币收入来源,导致收支币种错配,产生现金流风险。一旦人民币相对于企业收入币种升值,则需要更多外币资金兑换人民币还款,不仅增加财务成本,也导致境外企业难以准确预测未来现金流需求,加大了预算管理难度。

二是会计报表风险。境外企业记账本位币多为美元等外币币种,提取人民币贷款将产生汇率负债敞口。根据《国际会计准则第21号——外汇汇率变动的影响》关于交易折算相关规定,对非本位币货币性资产和负债采用期末汇率折算为记账本位币,期末汇率与期初汇率或交易发生时汇率所产生的差异记入利润表中的汇兑损益科目,人民币融资对境外企业利润表产生不确定影响,进而影响投资者、债权人以及其他利益相关者对境外企业的财务状况和经营成果的评价。

衍生品交易锁定汇率风险

针对上述风险,境外企业可通过衍生品交易锁定风险敞口,在具体衍生产品、套期保值比例、交易目标设定等选择上,需综合考虑境外企业面临的风险类型、衍生品自身特性、交易灵活性、企业风险承受度等因素,现简要分析如下:

一是衍生品交易工具选择。境外企业可根据外汇市场流动性及交易价格波动性,采取远期、货币掉期、外汇掉期等衍生品工具锁定汇率风险,以保证交易策略灵活实施。对于锁定利率形式而言,以美元为例,如境外企业预期美元进入降息周期,则可考虑适当增加以美元浮动利率定价的货币掉期的交易比例,相反如境外企业预期美元降息步伐不如市场预期,或未来利率已降至底部,则可适当提升以美元固定利率定价的货币掉期的交易比例。

二是套保比例设定。跨境人民币融资的还本付息计划明确,如还款资金来源大部分为再融资,可结合再融资币种策略确定合适的套保比例。如未来基本确定用美元等外币再融资偿还,则可适当提升套保比例;如未来再融资币种存在一定不确定性,在人民币国际化的背景下,采用人民币再融资可考虑适当降低套保比例,预留部分人民币敞口。

三是交易目标设定。境外企业针对跨境人民币融资开展衍生品交易,主要目的包括保障资金安全、降低财务成本、锁定汇率敞口,建议套期保值目标可设置为综合利率不低于同条件美元等币种融资利率。

实际执行过程中可在风险中性理念的前提下,适当根据市场走势及未来预期择机开展交易。如预测人民币汇率呈现持续贬值趋势,则可基于风险承受能力,先开展即期换汇,再择机开展远期或交叉货币掉期以锁定更好的成交价格;相反如市场预测人民币呈现升值趋势,则建议在人民币融资提款同时开展外汇掉期或交叉货币掉期完成汇率风险锁定。

四是衍生品交易后风险管理。衍生品交易后,外汇市场波动将产生相关影响,第一种情形,跨境人民币融资的货币掉期是以美元浮动利率定价的,如后续美元等降息不及预期,可能面临保值交易后整体融资利率较高的潜在不利影响;第二种情形,人民币融资产生的汇兑损益和套期保值衍生品的公允价值变动并非完全对冲,在市场变动较大时,可能会降低套期保值对财务报表稳定性的贡献。

针对第一种情形,建议设置的衍生品保值规模低于拟置换的美元等币种高息贷款规模上限,或分档分批完成交易,目的是在锁定汇率风险敞口的前提下,保留一定的灵活操作空间,交易品种可选择外汇掉期、普通远期,以应对未来美元等币种降息不及预期、后续贷款接续币种不确定等情况。针对第二种情形,衍生品交易执行后,可采用套期会计处理,进一步减小衍生品公允价值变动对公司财务报表的影响,实现衍生品交易闭环管理。

资产负债匹配对冲汇率风险的案例展示

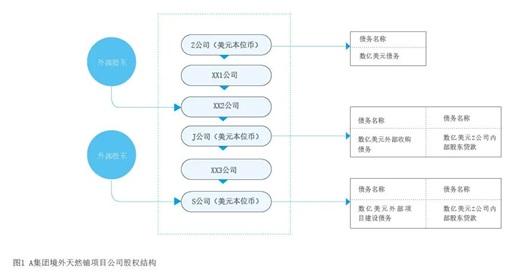

A集团境外天然铀项目根据投资和运营安排,设置多层级公司,其中Z公司为项目香港产业平台,J公司为项目并购主体,S公司为项目运营主体(见图1)。由于建设该项目投入金额大,截至2022年底,S公司和J公司仍分别持有数亿美元项目建设贷款及并购贷款,受美联储加息周期影响,每年利息支出高达数千万美元,对境外项目公司经营产生不利影响。

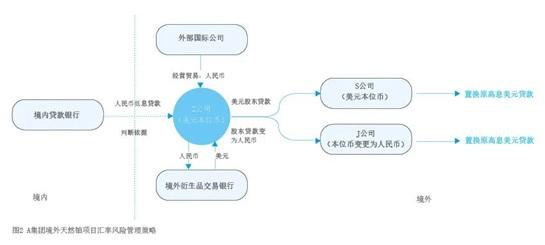

为充分利用低息跨境人民币融资渠道,境外项目公司一方面逐步开展部分保值交易,另一方面通过变更经营结算币种、重组债务、变更本位币等一系列管理操作(见图2),综合控制项目下属相关公司的汇率风险在可控范围,具体操作如下。

一是变更经营结算币种。Z公司将部分天然铀贸易款调整为人民币结算,形成人民币收入,用于偿还人民币贷款产生的利息支出,降低还款现金流汇率风险。具体操作上,Z公司将销售收入与人民币贷款利息支出精准匹配,直接使用人民币贸易收入偿还国内银行的人民币贷款利息,无需再经过复杂的换汇环节。这种内部自然对冲安排一定程度上降低货币转换带来的不确定性。

二是变更内外部债务币种。Z公司与J公司的内部股东贷款由美元转换为人民币,实现Z公司层面人民币资产负债敞口自然对冲,避免汇率损益风险。与此同时,将J公司层面项目并购贷款由美元调整为人民币,为J公司记账本位币变更奠定基础。具体执行层面需关注债务转换时点人民币汇率,转换汇率将会影响Z公司及J公司当年已实现的汇兑损益金额,进而影响当年的利润表。

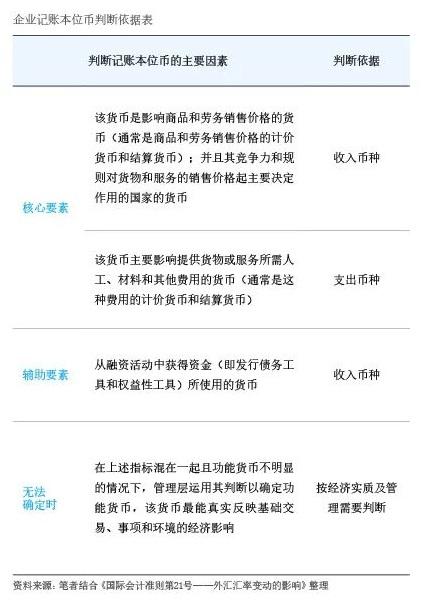

三是变更记账本位币。根据《国际会计准则第21号——外汇汇率变动的影响》规定,企业记账本位币一经确定,不得随意变更,除非企业经营所处的主要经济环境发生重大变化。选定企业记账本位币,首先应当考虑经营活动使用的主要币种,在考虑经营活动后仍无法判定记账本位币的,需结合融资活动及其他因素综合考虑确定企业的记账本位币(见附表)。

J公司为项目并购主体,主要业务为融资,无经营活动,本位币选择应依据融资活动主要币种,在内外部债务币种由美元转为人民币后,综合考虑债务和资产等因素,在与会计事务所充分沟通并获得认可的前提下,将J公司本位币从美元变更为人民币,关闭J公司汇率风险敞口。

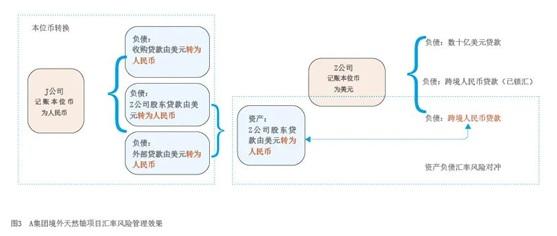

通过以上操作,境外公司可实现低息人民币贷款置换高息美元贷款的同时,通过自然对冲的方式有效规避汇率风险,预计J公司剩余贷款期限内,J公司、Z公司将规避年均数亿元的财务报表波动(见图3)。

跨境人民币融资汇率风险综合管理建议

整体来看,跨境人民币融资汇率风险管理是一个较为复杂的问题。中资跨国公司需在风险中性的理念前提下,建立系统性、精细化的汇率风险管理策略,科学系统管理跨境人民币融资置换美元等高息债务所产生的汇率风险,为企业经营护航。具体可开展如下工作:

一是积极拓展人民币跨境融资渠道。针对境外主体海外项目投资和运营资金需求,中资跨国公司可以积极探索并利用多种跨境融资工具,如银行跨境直贷、跨境资金池、熊猫债等,以获取成本更低的跨境人民币资金。通过这些渠道筹集的资金,中资跨国公司可以有计划地分批置换境外子企业的美元等高息贷款,在降低融资成本的同时,优化企业的资本结构。

二是积极探索自然对冲管理汇率风险。中资跨国公司在充分利用低息人民币融资的基础上,可优先采取一系列措施来管理汇率风险。其一,境外子企业可以通过债务和资产的币种转换,以及调整记账本位币的方式,实现境外子企业或集团内部资产负债的汇率风险敞口自然对冲,以此有效规避汇兑损益风险。其二,境外子企业还可积极推动境外经营活动中的人民币结算,降低因美元等币种结算带来的现金流风险。

三是积极利用衍生品管理汇率风险。衍生品交易建议结合风险中性的套期保值原则,基于中资跨国公司境外子企业可承受成本,在进行全面系统性分析后制定详细的交易计划。具体执行交易时,建议考虑汇率市场流动性和波动性,确保计划具有一定的灵活性和适应性,选择流动性好的时点,适当考虑采取分笔拆单的方式完成交易。