来源:《中国外汇》2023年第6期

作者:母丹

2022年,美元对人民币汇率冲破2008年以来高点,无论是波动率还是振幅均创近年新高。随着人民币汇率弹性增强,汇率市场波动可能会保持在较高的水平,这对涉外企业汇率风险管理提出更高的要求。本文将阐述在人民币汇率弹性增强的背景下,涉外企业如何进一步优化汇率避险管理策略。

汇率弹性增强特征分析

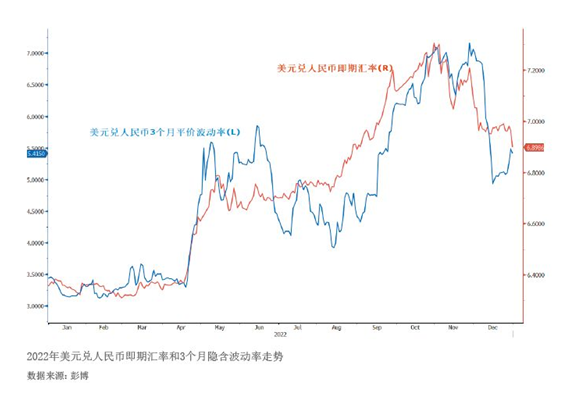

当某一货币汇率3个月隐含波动率超过6%或年内累计震幅超过10%时,即可认为该货币处于高波动市场环境中。与低波动货币相比,高波动货币往往具有以下特点:一是该货币汇率运行机制日趋复杂,市场波动的价格归因难度加大,可预测性大大减弱;二是该货币汇率波动趋势性上升,汇率影响因子扰动性提高;三是该货币的交易属性增强,外汇市场参与者种类进一步丰富,市场波动自我实现和强化特征明显;四是市场主体保值需求增加,衍生品交易种类和规模快速增长。

2022年全年人民币对美元汇率波幅约16%,汇率弹性进一步增强(见附图)。未来,随着我国金融市场双向开放步伐进一步加快,短期资本流动规模扩大,人民币资产价格属性及对国际外汇市场的外溢性影响也将进一步凸显,人民币汇率弹性会进一步增强,过去一年汇率波动走势特征可能会延续。

汇率弹性增强对企业避险管理提出新要求

一是企业需客观评估自身情况,选择适合的汇率避险模式。汇率弹性增强意味着企业管理汇率风险面临更高挑战,企业需要做更充分的准备以熨平汇率波动对自身经营的影响。企业可全面客观审视、评估自身汇率风险的管理难度,结合风险承担意愿、资源充裕度和管理能力(包括财务管理能力、风险监控能力等),选择适宜的汇率风险管理模式。有的企业有一定风险承受能力,且自身资源和管理能力匹配度高,可适当保留一定的汇率套保自主决策空间,有的企业资源或能力尚有欠缺,在市场大幅波动环境下,企业应严格执行套保策略,降低汇率波动对企业经营成果的影响。

二是注重将企业经营环节与外汇套保操作紧密结合。在汇率弹性增强的情况下,以往的静态、粗放的汇率避险管理模式已不适用,企业应加强对涉外经营各节点的外汇敞口暴露情况的追踪,企业对外经营行为可与企业外汇对冲操作更紧密结合,以期实现保值操作与企业现金流、订单周期的匹配。

三是建立高效的外汇套保管理体系和决策机制。在汇率弹性增强的背景下,企业在对自身情况进行全面、充分的评估后,采取何种节奏和效率的保值操作与企业套保策略同样重要,要尽量避免因流程冗杂或决策不清导致市场波动带来的额外成本。对此,涉外企业可建立完善的汇率风险管理授权体系,保证相关人员分工、授权清晰,还可建立清晰的执行机制和交易规则,如设定待对冲敞口规模的规则、将待对冲敞口中部分敞口固定时点进行操作等,以保障外汇套保操作决策合规高效。

新形势下汇率避险操作要点

一是可分散对冲时点,并适度缩短交易期限。在汇率弹性增强的背景下,为平抑市场变化对保值效果的影响,避险主体可采取分散保值规模操作策略,即在不同时点分散对冲,以熨平价格快速波动的市场影响。同时,可适度压缩汇率套保的交易期限。首先,在汇率弹性增强的市场环境下,该货币汇率衍生产品尤其是复杂产品定价曲线通常呈现陡峭化形态,往往是长期限的汇率套保对冲成本较高,期限较短的对冲工具成本远低于长期限对冲工具的套保成本,因此,多采用期限较短的对冲工具可帮助涉外企业节约对冲成本。其次,短期限工具给予市场参与主体更多的灵活性,涉外企业可根据市场和自身经营情况变化,较为灵活的调整公司对冲交易。此外,衍生品期限越长,市场大幅波动的概率越高,市场参与主体在衍生品持有期内可能会遇到衍生品估值的波动,这也会增加涉外主体的财务管理难度。

二是综合运用衍生产品,防范尾部风险。新形势下,简单保值工具如远期或掉期等仅能提供对称线性的对冲效果,难以充分满足企业多样化的避险需求。涉外企业在充分评估自身风险偏好、成本预算等基础上,选择适当的避险策略和工具,可考虑在已有工具集合基础上,分步引入期权或其他结构类产品,防范市场极端波动带来的尾部风险。如外汇收款主体可考虑买入深度价外的外币兑人民币看跌期权,守住企业保值汇率下限的同时还能享受策略执行的灵活性。

三是加强外汇套保产品存续期管理。在汇率弹性增强的背景下,涉外企业保值交易面临估值大幅波动的风险,企业需加强对存续期的外汇套保产品的管理,加强对交易的追踪、后评价体系建设,并根据反馈情况适时调整避险操作,包括但不限于:密切跟踪保证金/授信是否充足、监测敞口实际变化情况及时进行补仓/平仓操作等。

案例分享

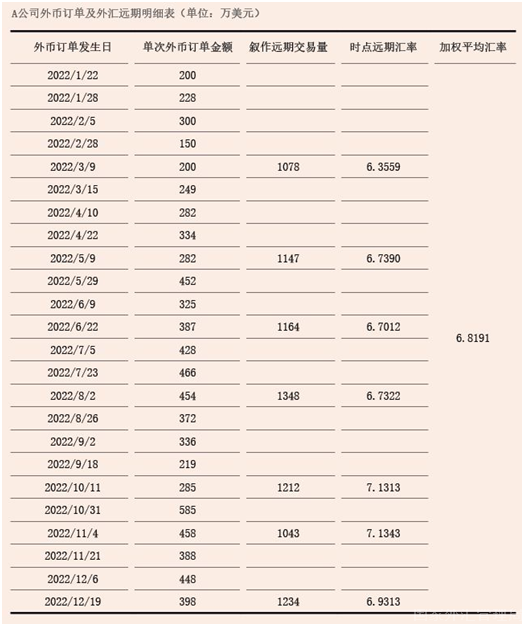

跨国公司境外利润对冲

A公司为境内一家汽车制造企业,5年前在F国建立海外工厂及分公司,主要面向美国和欧洲地区市场销售,其经营收入和成本计价货币均为美元,F国经营利润每年汇回境内并结汇。订单回款周期平均为3个月。以往A公司采用每半年汇总境外收入并实施保值的模式,即每年叙作两笔外汇远期保值交易。为平滑市场波动对保值效果的影响,2022年A公司决定增加保值操作的频率,采用依收入规模累计额进行交易决策的模式——当外币收入(订单金额)每累计满1000万美元时,即叙作一笔远期结汇交易,交易期限均为3个月(见附表)。

根据2022年初制定的计划和执行规则,本年度A公司共叙作7笔外汇远期结汇交易,总金额8226万美元,加权平均汇率为6.8191。2022年全年人民币汇率平均价格为6.7366,A公司平均保值价格高于平均价825点。由此可见,A公司严格执行分批结汇的保值策略使其享受到市场上行带来的价格改善,最终实现了整体保值的平滑效果。

涉外企业外债风险管理

在汇率弹性增强的市场环境下,长期限外债发行主体面临的汇率不确定性增强,如不进行恰当风险管理,可能导致实际融资成本较高。如果外债发行主体直接采用长期限衍生品完全对冲本金和利率汇率风险,也往往成本较高。因此建议这类市场主体可以通过短期限产品先对冲汇率风险,之后适时管理剩余期限现金流错配风险,以整体取得较好的汇率风险和利率风险的防范。

B公司为地方国企,境内人民币5年期融资成本为4%。2022年初B公司决定在境外发行2亿美元5年期债券,票面利率为2.48%,半年付息。此时人民币兑美元在6.36附近。考虑到该汇率水平已是5年内的相对低位,向上风险远高于向下风险。因此,B公司决定通过外汇掉期锁定汇率风险。

首先B公司考虑用5年期掉期进行对冲。但由于长期限掉期流动性较差,价格溢价较高,B公司决定先行续作一笔1年期掉期,优先对冲汇率风险,待后期掉期价格更为友好时再就剩余部分的掉期期限敞口进行对冲(此时1年期掉期价格为即期价格+1100点,5年期掉期价格为即期价格+3900点)。半年后,人民币汇率贬至6.81,同时1年期掉期价格跌至即期价格-1100点,5年掉期价格跌至即期价格-300点附近。此时B选择叙作一笔半年后起息的4年期掉期交易,价格在即期价格-400点附近,对冲剩余期限敞口。综合来看,B公司的保值成本仅为年化0.21%(年化对冲成本为5年总体掉期点除以汇率再除以5年,即(+1100-400)/6.7366/5=21BP,其中,汇率按2022年平均价格计),最终这笔外债折人民币年化融资成本为2.69%(即2.48%+0.21%)。

作者单位:中国银行全球金融市场研究中心