来源:《中国外汇》2021年第12期

作者:孙亚杰 方瑜仁 闫明

企业进行大宗商品的产业链保值时,涉及采购、库存、生产、销售、资金及衍生品管理等多个环节,不仅需要有关各业务部门的支持与协作,还需要设定集团与各下属子公司之间的管理架构和决策考核机制,是一个复杂的管理体系。

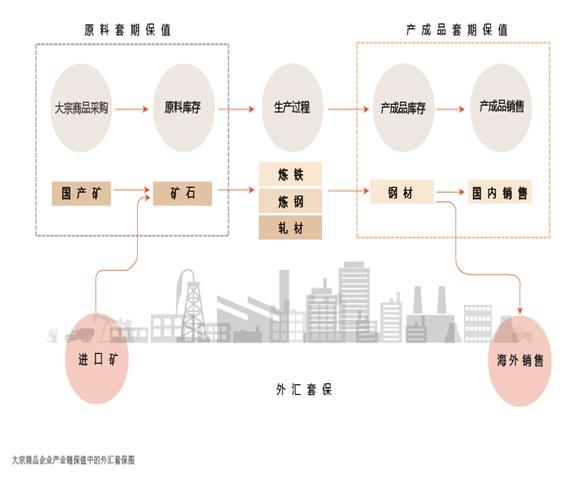

今年以来,以铁矿石为首的大宗商品价格上涨迅猛,一些品种价格连创新高,引起各界的广泛关注。大宗商品价格的波动性较大,对企业的风险管理水平有着更高的要求,需要企业建立从采购、运输、库存、产成品销售到外汇套保的全产业链保值思维。以钢铁企业为例,企业可以在大连商品交易所建立铁矿石及焦煤的多头仓位,在上海期货交易所建立螺纹钢及线材产品的空头仓位,锁定其加工利润。也可在新加坡交易所对铁矿石建立多头仓位,对热轧钢卷建立空头仓位,甚至可以对近期上涨势头较猛的海运费建立多头仓位。对于进行套期保值的企业而言,可以此更好地规避价格波动风险,把精力更多地放在生产经营中,降低大宗商品波动对盈利造成的系统性风险。

外汇衍生工具在企业产业链保值中的运用

外汇衍生工具在企业产业链保值中的主要作用是锚定进口铁矿石、焦煤、铜、铝、锌等大宗商品的人民币购汇成本,以及锁定出口钢材等产成品的外币兑人民币结汇价格。具体运用策略又分进口采购、出口销售以及跨市场联动三部分。下文以钢铁企业为例分别加以论述。

一是矿石进口采购环节中的外汇衍生工具运用。外汇衍生工具在进口矿石采购中一般需要配合大宗商品套期保值一起操作。当企业在境外商品交易所进行套期保值管理时,因为其计价规则和结算币种均为美元,因此只能覆盖以美元计价的大宗商品价格波动风险,而企业未来的美元/人民币购汇风险仍然存在,需要运用外汇衍生工具对冲美元/人民币的购汇风险。举例来说,当企业签订采购合同时,一方面需要在新加坡交易所买入以美元计价和结算的铁矿石掉期或期货合约,另一方面需要和银行签订一份美元/人民币远期购汇合约,如此才能锁定未来进口矿石的人民币采购成本。在业务实操中,企业的保值需求具有多样化的特点。若企业对外汇远期价格不满意,可通过买入外汇封顶远期来降低远期购汇成本;若企业对未来美元/人民币走势不太确定,可通过买入外汇期权来达到不论外汇涨跌,在即期或衍生品中总有一方盈利的目的,还可进一步在买入虚值期权的同时适当加大套保比例,达成结构优化的目标。

二是钢材出口销售环节中的外汇衍生工具运用。企业与境外客户签订钢材出口协议,从备料组织生产到装船发货,一般需要2个月左右的时间。虽然出口订单多为接单后生产模式,产品成本和美元销售价格相对确定,但收汇后仍会面临美元/人民币的结算风险。对这部分出口产品,可通过匹配出口订单,进行外汇远期保值,锁定其人民币销售价格,进而锁定企业出口产品的利润。在业务实操中,若企业对外汇远期价格不满意,仍可通过买入外汇封顶远期来降低远期结汇的成本;若外汇波动较小,也可考虑适度卖出美元人民币看涨期权,收取期权费补贴结汇价格。

三是外汇衍生工具在境内外跨市场联动中的运用。在海外交易所进行美元计价结算的大宗商品衍生品保值,同时结合美元兑人民币的远期购结汇,可以构造出大宗商品的人民币采购成本。因此,与境内在大连商品交易所、郑州商品交易所及上海期货交易所的人民币计价结算的相同期货品种就有了可比性。因为期货衍生品市场具体定价规则和交易细节不尽相同,会产生一定的差异,企业可以选择更有利于自己的套期保值路径进行价格风险对冲。一方面企业可以从成本、灵活性、与现货匹配度上选择合适的套期保值路径,在境内或者境外进行套期保值操作;另一方面,当两个市场衍生品套保产品价差过大时,也可以利用企业自身拥有现货背景的优势,进行期货与现货结合的跨市场套利,在增加企业贸易量的同时,提高企业的盈利能力。因此企业运用外汇衍生品工具,有助于企业对境内外两个市场进行比较,起到连接两个市场价格关系的功能。

产业链保值操作中存在的相关问题

一是企业重视大宗商品保值,忽视外汇保值。大宗商品的价格波动一般较外汇更为剧烈,比如2020年铁矿石涨幅足有70%,而人民币升值幅度约为6%。这主要是因为,大宗商品价格一般呈现周期波动属性,在经济周期上升期,大宗商品价格涨势也会更猛;而汇率波动受更多因素的影响,经济结构越复杂门类越齐全的国家,就越难形成单向的大幅波动(相比大宗商品而言)。在国际贸易中,汇率波动有类似“自动稳定器”的特点,因而企业往往更重视铁矿石、焦煤、铜、铝、锌这类基础原材料的保值,而忽视了对外汇波动的管理。

二是大宗商品保值与外汇保值协同较难。大宗商品的套期保值业务,在境外衍生品交易所进行,可以更好地对冲大宗商品的价格波动;因为很多商品的定价规则往往挂钩某一指数,比如铁矿石定价规则一般和普氏指数相挂钩,相对而言套保的效果也会更好。但是境外衍生品交易所一般以美元结算,这会使企业面临外汇波动的风险,需要在进行大宗商品套保的同时,对外汇价格波动进行管理。大宗商品保值与现货紧密结合,一般由企业专门组建的期货业务部门负责。外汇的套期保值业务由于和资金紧密相关,一般由公司财务部门负责管理。在对产业链进行套期保值管理时,往往需要协调二者的关系,对具体业务进行保值时需要做好同步管理,避免两者的业务协同出现问题。

三是企业管理模式上的难点。集团公司在进行套期保值时,因为业务广、下属公司多,往往要面对管理模式的选择。一般而言有集权和分权两种管理模式。集权模式需要各子公司收集大宗商品敞口,由集团层面统一管理运作。这种模式的好处在于,集团可以及时掌握子公司的敞口信息,集中集团的资源,选用专业人才进行风险管理。其缺陷在于,集团统一决策的流程链条长、时效性差,管理模式也比较僵化,对具体现货业务的掌握不及一线部门;同时,因为考核往往在各子公司,由集团统一决策还存在权责不一致的问题。分权管理模式,是让各子公司甚至业务单元决策,以增加套期保值业务的灵活性,决策流程的链条更短更贴近实际;但也容易造成多头管理,提升人力物力成本,还可能造成对各子公司业务管理失控的问题。企业在权衡两种模式时,往往是顾此失彼,给大宗商品套保及外汇保值管理造成困扰。

建立服务导向型的集团产业链套保模式

企业进行大宗商品的产业链保值时,涉及采购、库存、生产、销售、资金及衍生品管理等多个环节,不仅需要有关各业务部门的支持与协作,还需要设定集团与各下属子公司之间的管理架构和决策考核机制,是一个复杂的管理体系。因此,在运用外汇衍生工具进行套期保值时所面临的问题,也应在大宗商品产业链保值的整体框架下进行考量和解决。

综合考虑多个方面利弊后,笔者认为,建立以服务为导向的集团产业链保值模式,是解决外汇衍生工具乃至大宗商品套期保值有关问题的一个比较好的解决方案。具体而言,企业可在集团层面成立专业部门负责统筹管理产业链套期保值业务,但其职能并非类似集权管理模式下的决策机构,而是侧重对衍生品业务的监管和支持。监管体现在审批下属单位金融衍生业务年度计划,定期及不定期检查下属单位金融衍生业务执行情况,对不具备业务开展必要性或条件的,提请集团董事会取消其业务资质。支持体现在提供宏观研究、风险提示、会议协调、聘用专业咨询机构等方面。套期保值业务需求的提出以及在年度计划范围内的业务操作决策由下属各子公司甚至具体业务单元来决定。具体衍生品套期保值操作,可视情况由集团专业部门或下属实力较强的贸易公司统一为各单位出具保值策略与方案,并负责具体操作执行。集团虽是服务型管理体系,但统一监管,统一操作,且可掌握各单位背景敞口金额及衍生品持仓数据。这样做有以下好处:

一是各子公司作为业务决策主体,可保证产业链保值的灵活性和及时性。集权管理模式中最大的问题是决策的流程链条长时效性差,在市场大幅波动的情况下很容易错失业务操作的最佳时机;而各子公司在年度计划框架下自主决策,决策链条更短、更灵活,可以充分发挥分权管理模式的优势。

二是以服务为导向,可充分发挥集团管理的优势。集中集团层面的人才优势,为各下属业务单元提供统一的宏观研究、沟通协调、对外合作交流、乃至详细的保值方案与策略服务,避免了在分权管理模式下各部门各自为战、多头管理、耗费人力物力的情况;同时,真正实现了集团对业务的统一管理,有利于协调业务部门、财务部门等多个部门之间的分工协作,做好期货及外汇保值业务的同步运作。

三是权责一致,便于各子公司的业务考核。由于各子公司背负经营业绩指标又处在业务一线,对市场变化敏感,赋予其套期保值业务的决策权,有利于提高其通过衍生品市场封闭各类风险敞口,提前锁定经营业绩的积极性;又由于业务敞口和衍生工具的操作决策权均在各子公司,权责一致,也便于后期对期现结合的考核。

四是集团仍可掌握下属各子公司的具体业务情况。通过建立服务导向型的集团产业链保值模式,集团层面的专业部门仍然可以通过日常与下属各子公司的业务沟通,掌握其总体敞口情况,避免发生分权模式下集团层面管理缺位的情况,也降低了子公司开展套期保值业务时可能出现违规情况的概率。

五是可更好地发挥集团的风险提示功能。在以服务为导向的模式下,集团专业部门可以对各子公司进行风险提示,既对各单位具有一定影响力,又站在相对独立的位置给出更为客观的建议;既能提示大宗商品近期波动风险,也能对容易被各单位忽视的外汇及海运费套期保值及时进行风险提示。

综上所述,建立服务导向型的集团产业链保值模式,可在保持集团监管力度的情况下,更灵活、有效地开展套期保值业务,强化各业务单位对大宗商品及外汇风险的管理能力。

作者单位:首钢集团有限公司国际业务部